首页 > 玩一分快三的群

|

玩一分快三的群

|

关联方大额无息借款“一锤定音”:中国忠旺,产能与债务的赛跑 | 风云独立研报

来源:市值风云

作者 | 小鑫

曾有一段时间,风云君每天的乐趣是打开交易软件,点击交易所债券行情,按收益率排序,然后研究哪只债比较有性价比。

一回生,二回熟,三回四回是朋友,五回六回牵牵手,七回八回……唉唉唉,不对不对,风云君走神了。就这样,还没等风云君成为研究垃圾债的大佬,债券市场却早已发生了翻天覆地的变化。

2018年,中国债券市场发行人违约数量达到48家,是近些年来最多的,里面有大量都是风云君榜单上的老朋友老熟客啦。

本文的主角中国忠旺(1333.HK),去年也曾经历过风雨飘摇的时刻。我们来一起撸一撸这家公司。

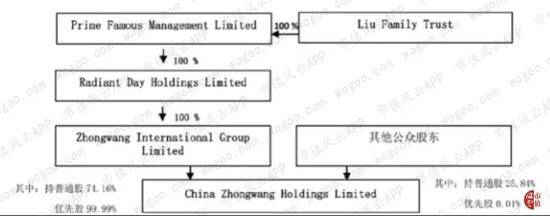

不过需要明确的一点是,在内地市场的发债主体辽宁忠旺集团(以下称为辽宁忠旺),是香港上市主体中国忠旺控股(以下称为中国忠旺)的全资间接附属公司。

另外,天津忠旺(以下称为天津忠旺或天津项目)也是中国忠旺的附属公司,与辽宁忠旺是联营公司关系。

一、身处产业链下游,铝挤压产能全球第二

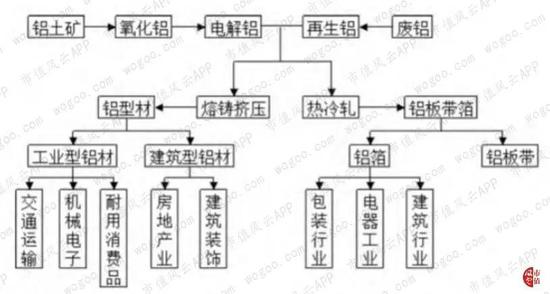

公司处于铝产业链的下游。

下游铝加工业务进入壁垒低,集中度低,属于资本密集型的完全竞争行业,产品采取“成本加成法”的定价模式。

铝锭是铝加工行业的主要成本,占总成本的比例达到85%。“成本加成法”有效避免了公司业务毛利率的波动。

(来源:公司年报,市值风云整理)

公司的铝锭主要有两个供应渠道:一、现货市场;二、公司内部供应。子公司营口忠旺年产70万吨高精铝原材料,其产品主要供应公司(注:包括天津忠旺)使用。

下游铝材加工分为变形加工和铸造加工两种形式。变形加工又分为挤压和压延两种方式。通过挤压工艺制成的产品叫做挤压型材,主要包括工业型材和建筑型材;通过压延工艺制成的产品叫做板带箔材。

(来源:公司2016年债券募集说明书)

(用于高铁车厢的型材,来源:公司官网)

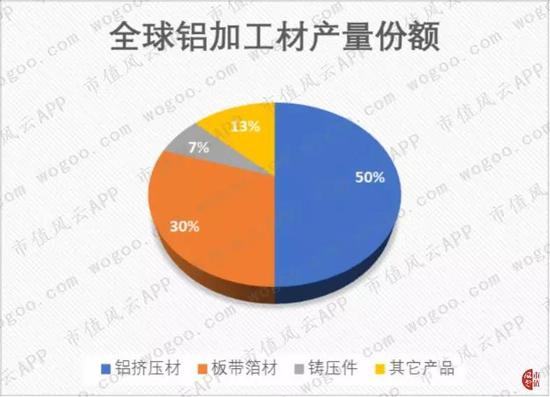

据ICSG(国际铜研究小组)的数据,铝挤压材和板带箔材是最主要的两种铝加工材,分别占到全球总产量的50%和30%。

(来源:公司2016年债券募集说明书)

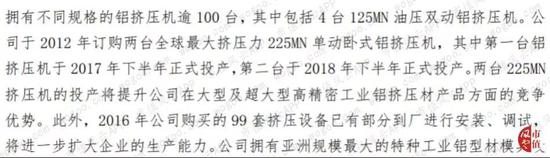

中国忠旺主要从事将冶炼的成铝加工为铝挤压制品的业务。截至2019年3月末,公司铝挤压材的总体设计年产能超过100万吨,是全球第二、亚洲第一的工业铝挤压产品制造商。

二、转型铝合金模板成功,工业铝挤压毛利率高于同行

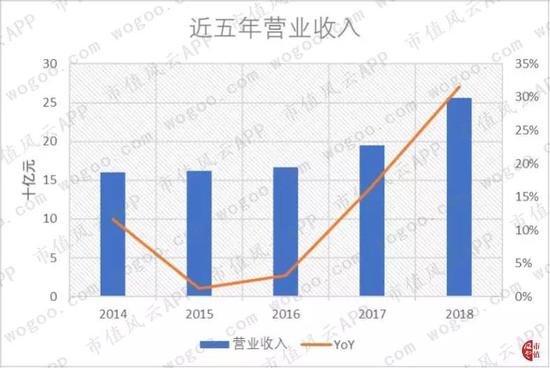

2018年,公司营业收入为256亿元,同比增长达到32%。毛利率为33%,与上年持平。

由于行政开支及其它经营开支费用率上升一个百分点,连同利息收入下降和汇兑损失,经营利润率下降5个百分点至25%。2018年的净利率为17%。

近五年收入大幅增长的同时,净利率水平相对稳定。

公司主要有三大业务:铝挤压、铝压延和深加工。

(铝压延产品之一:卷材,来源:公司官网)

(深加工产品之一:复兴号车厢,来源:公司官网)

其中铝挤压业务又分为铝合金模板、工业铝挤压和建筑铝挤压。

(铝合金模板,来源:公司官网)

铝合金模板用于建筑施工阶段,并且可以重复使用。

(来源:中国经营网新闻,时间:2017.12)

工业铝挤压材的用途较广,风云君摘取了公司的相关论述来做一说明。

(来源:2016年公司债券募集说明书)

而建筑铝挤压材用于门窗、幕墙、建筑结构构架等。

公司近三年收入增长的主要驱动来自铝合金模板和铝压延业务。尤其是前者,不仅贡献了大部分的收入增长,其2018年的毛利率更是高达43.2%,力压其他业务。

截至2018年末,铝合金模板收入占到总收入的51%,工业铝挤压、铝压延业务和深加工业务分别占比25%、20%、4%。其它业务收入比例较小。

公司为什么会突然转向铝合金模板生产呢?

铝挤压设备从订购到投产所需时间较长,公司近年来铝挤压产能的增加主要来自2017年下半年和2018年下半年投产的两台225MN(注:兆牛顿,衡量压力的单位)铝挤压机。2016年订购的挤压设备只有部分到厂,并且处于安装、调试阶段。

公司整体产能增加有限。

另外,考虑到实际生产过程中的产品差异化、设备检修、成品率等因素,铝挤压整体产能利用率在70%左右。

公司主动调整产品结构,是为了将更多产能分配给高毛利率的铝合金模板业务,逐步淘汰建筑铝挤压材的生产,并减少工业铝挤压材的生产。

(来源:2019年辽宁忠旺债券跟踪评级报告)

那么工业铝挤压、铝合金模板业务的利润率和同行相比如何?

中国忠旺的工业铝挤压材毛利率高于兴发铝业(0098.HK)和亚太科技(002540.SZ)。2018年公司的工业铝挤压材毛利率达到33.9%,兴发铝业和亚太科技则分别为12.4%和20.5%。

不同公司工业铝挤压材毛利率差别较大的原因在于产品所应用的行业有所不同。公司表示,旗下高密度、大截面产品广泛应用于绿色建造、交通运输、机械设备和电力工程等领域,优势明显。

(来源:公司年报)

(用于电力工程的铝型材,来源:公司官网)

(来源:亚太科技年报)

2018年,公司的铝合金模板毛利率为43.2%,高于闽发铝业(002578.SZ)的26.1%。不过后者正在转型为以铝合金模板租赁为主的经营方式,2018年闽发铝业的铝合金模板销售收入约为1142万元,远不及中国忠旺的约129亿元。

行业中的主要公司除了兴发铝业、亚太科技外,还有中国铝业(601600.SH)、云铝股份(000807.SZ)、南山铝业(600219.SH)等。但后面三家都是覆盖了铝产业链中多个环节的综合性公司,在此不作为主要比较对象。

接下来,风云君分别从应收账款、天津项目和偿债能力三个方面尝试分析公司现在的问题。

三、客户集中度高,应收账款账期长

公司采购的主要原材料包括电力、铝锭、铝棒、氧化铝等。

2018年,公司对最大供应商的采购额占总采购额的比例为29.7%,对前五大供应商采

购额占总采购额的比例达到69.51%。供应商集中程度较高。

公司的销售以国内市场为主,国内销售占比达到90%。公司根据主要客户的信用状况,给予部分客户一定的账期,国内客户的应收账款账期一般为3-6个月(其中铝合金模板客户账期为6个月左右),国外客户的应收账款账期一般为6个月左右。

2018年,公司向最大客户的销售额占总销售额的15.6%,向前五大客户的销售额占总销售额的48.2%。客户集中度较高。

公司声明与前五大客户及前五大供应商不存在重大关联关系。

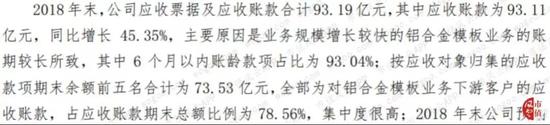

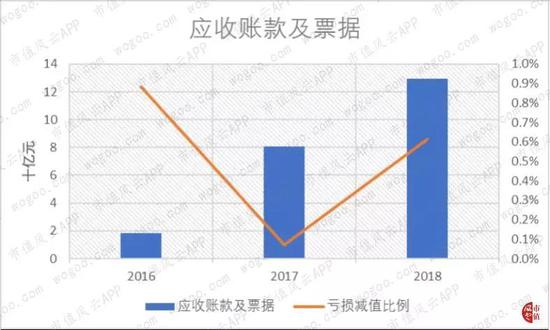

中国忠旺的应收账款周转天数从2016年开始显著上升,2018年达到150天。存货周转天数和应付账款周转天数也上升显著,2018年分别为169天和211天。对应现金循环周期达到108天。

2018年公司的应收账款及票据增加了48.69亿元。其中,子公司辽宁忠旺2018年应收账款增加了29.13亿元,占到了公司应收账款及票据增加额的大约60%。辽宁忠旺应收账款增长较快的原因是占比较大的铝合金模板业务账期较长。

辽宁忠旺应收账款余额的前五名全部为铝合金模板下游客户,合计占辽宁忠旺应收账款余额的78.56%,占中国忠旺应收账款及票据余额的56.8%,集中度较高。

(来源:2019年辽宁忠旺债券跟踪评级报告)

公司近三年来的应收账款及票据金额大幅增长,CAGR达到165.6%,同时期营收CAGR为23.8%。应收账款及票据增速远远高于营收增速,利润并没有很好地转化为现金流。

不过应收账款及票据的亏损减值比例仍然较小。

这其中的原因,风云君根据闽发铝业年报中说明的铝合金模板市场需求的变化推测,公司下游客户可能是主营铝合金模板租赁的公司。而租赁公司是按照模板使用次数收费,回款速度相对较慢。

(来源:闽发铝业2018年年报)

四、天津压延项目投入巨大,进展缓慢

中国忠旺于2011年开始投资的天津铝压延项目总规划年产能300万吨,约为公司现有铝挤压产能的3倍。

其中,第一期年设计产能180万吨,共由两条生产线组成,当中的第一条生产线年设计产能为60万吨。

追溯历史,公司于2011年10月发布公告称,未来三年分期斥资购买总价约295亿港元的用于生产铝压延产品的设备。并预期第一期项目于2014年下半年逐步投产,2018年底达到总规划的300万吨年产能。

(来源:2011年年报)

然而进展如何呢?

2015年年报:

年内,第一条生产线的厂房建设及设备安装全部完成,核心及配套生产设备在相继试运行后,正在进行最后阶段的优化调试。

2017年年报:

天津项目第一条生产线于三季度正式投产。投产后,随着生产效率的提高,产量逐步提升。

2018年中报:

本集团铝压延材项目第一条生产线正式投产后以生产高质量的标准产品为主,客户涵盖工业、交通运输等领域。与此同时,第二条生产线正在进行最后的优化调试及为部分潜在客户进行样品试生产。

第一期项目投产比预期晚了3年,而且还仅仅是第一条生产线。

(天津项目的铸造机,来源:公司官网)

不过对于天津项目,晚来总比不来好。天津铝压延项目近两年产能利用率分别为27.8%和16.4%,依旧是艰难度日。2018年相应的销售额已经达到50.5亿元,贡献了整个公司20%的收入。

(来源:公司年报)

与南山铝业相比,公司目前铝压延业务的毛利率较低。2018年公司的铝压延业务毛利率仅为8.2%,在后续产能利用率提高之后毛利率有进一步提升的空间。

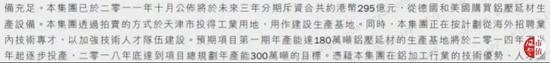

截至2018年末,天津项目第一条产线的PP&E(物业、厂房及设备)和在建工程账面价值为174亿元。第二条产线仍然在建造中。

(来源:公司年报)

(天津项目中的热轧机,来源:公司官网)

关于天津项目的投资金额,风云君没有找到直接数据。

但是这个点又很重要。怎么办?请跟着风云君一起开动脑筋,来简单推断一下。

根据年报中的披露,公司从2011-2015年的资本承担(注:已订约但未于财报中拨备的PP&E资本开支)主要用于天津高端铝压延材项目,在这之后的资本承担则包括天津铝压延项目以及铝挤压产能扩张项目。

(来源:2011年年报)

(来源:2016年年报)

2011-14年,公司的累计资本承担为713.6亿元,其中用于天津项目的资本承担为624.6亿元。对照当前天津项目的营业额,显然经营压力极其巨大。

(注:2015年开始不再单独披露天津项目的资本承担)

公司自2011年以来没有计提过PP&E减值损失。

五、偿债指标差,关联方借款续命

中国忠旺的资产负债率近十年来大体上呈上升趋势,其中2018年为69%。

公司2018年流动比率和速动比率分别为1.14和0.76。偿债能力不容乐观。风云君在计算速动比率时排除了流动资产中的存货、预付账款、按金、受限制存款及现金。

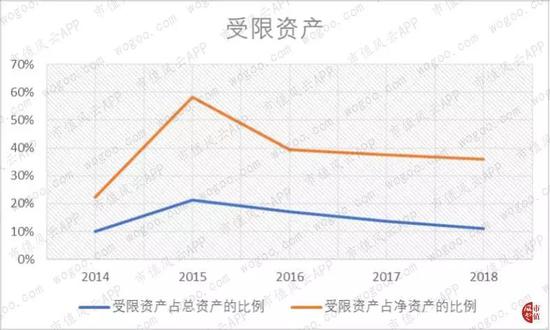

此外,公司2018年受限资产占总资产的比例为11%,占净资产的比例为36%。受限资产的主要项目为银行存款以及PP&E。

2018年,公司的需要支付的利息(包括财务成本和资本化利息费用)合计17.1亿元。

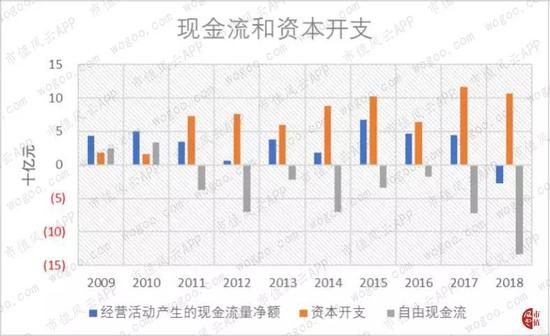

而2018年经营活动产生的现金流量净额为-27.23亿元,比上一年大幅下降了71.13亿元,主要是由于应付账款大幅减少33.73亿元。

另外,公司资本开支居高不下,2018年公司资本开支达到106.47亿元。

如此巨幅的现金消耗,只能依靠公司的融资能力。

2018年末,公司共有现金及现金等价物(注:不包括受限部分)150.49亿元。

而截至2018年末的长期借款约386.61亿元,短期借款约139.60亿元。现金及现金等价物可以覆盖短期借款。近三年公司总体借款成本有所上升。

长期借款中的无息借款金额在2017和2018年分别达到了110.8亿和180亿元。

公司截至2018年末的债券余额为65亿元,近三年债券融资利率略有下降。

公司年报中称,180亿元无息借款来自公司的关联方。

在公司债务压力大的时候,慷慨解囊掏出180亿帮助公司度过危机——有这个意愿而且有这个实力的,风云君推断这个关联方就是公司的大股东。

(来源:辽宁忠旺公司债2019年跟踪评级报告)

大股东的钱又从哪儿来的呢?上市公司分红部分应该是重要的一部分。

除了2012年和2013年以外,公司在2009年上市之后的其它年份都进行了分红,且金额相当稳定。2009年至今累计分红金额高达约113亿元,而同时期的自由现金流之和为-398.92亿元。

所以这个现象也要留心:在负债率高企的同时,公司借钱也要分红。

客观的讲,在消耗大量资本开支的项目步入正轨、产生大额现金流之前,公司将不断面临质疑,但关联方的大笔无息借款毫无疑问起到了一锤定音的作用。

公司于2017年、2018年和2019年上半年分别偿还了28亿、12亿、25亿的公司债。

借款方面,公司的PP&E受限比例为23.3%,仍然拥有进一步抵押的空间。

(天津项目大型设备,来源:公司官网)

六、结论

中国忠旺是全球第二、亚洲第一的工业铝挤压产品制造商。

公司于2016年开始转型铝模板业务,并且在收入和毛利两方面都有受益,但相应的应收账款却增加较快,利润没有很好地转化为现金流,对缓解公司目前的债务困境作用有限。

天津铝压延项目投入巨大,规划产能相当于现有铝挤压产能的3倍,虽然第一期晚了3年投产,不过2018年已经能够贡献20%的收入。

公司未来摆脱高负债主要还是要靠产能的顺利释放。

公司的偿债指标较差,最近一年的经营活动现金流变负,同时天津项目和铝挤压产能扩张导致大量资本开支。

关联方大笔的无息借款显然意义重大,而公司的PP&E仍有进一步抵押借贷的空间。