首页 > pk10稳定计划表

|

pk10稳定计划表

|

当前哪些基金会最受益科创板打新?

天风证券 吴先兴 量化先行者

摘要

由于基金规模每季度公布一次,在基金季度公告之间的时间段内,我们无法获得基金的准确规模,这就为基金打新收益的估计带来更多的不确定性。在网下投资者申购新股的过程中,由于发行方及承销商有义务对申购配售对象的申购规模进行核查,要求产品的申购规模不得大于产品本身的净资产规模,因此对于部分基金规模接近新股申购规模的基金产品,我们可以根据基金的实际申购规模推断基金规模的最新水平。从而更准确的测算基金打新收益,并筛选受益于科创板打新的基金。

对于风险偏好较低的投资者我们以股票多空基金作为备选基金池,筛选修正后的基金规模较小的10只基金,结合基金的申购状态,建议关注广发对冲套利(000992.OF)等股票多空型基金。

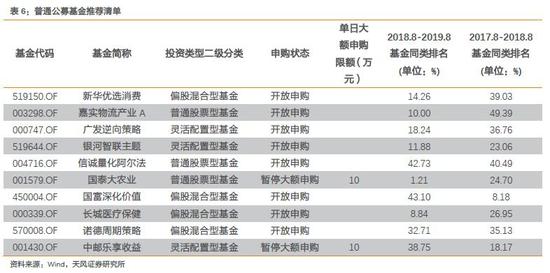

另外,我们以普通股票型、灵活配置型、偏股混合型、平衡混合型以及偏债混合型为主的普通公募基金作为备选基金池,根据基金最近两年的业绩排名情况以及更新后的基金规模筛选出了新华优选消费(519150.OF)、嘉实物流产业A(003298.OF)以及广发逆向策略(000747.OF)等10只基金,推荐投资者长期关注

正文

自7月22日科创板开市至今已接近3周,第一批上市的25只科创板新股仍然保持了普遍较为喜人的涨势,截止8月7日,25只个股的收盘价相比发行价格平均涨幅达到了200%以上,其中沃尔德(688028.SH)、安集科技(688019.SH)以及西部超导(688122.SH)三只个股相对发行价格的涨幅更是高达300%以上。相比7月22日的开盘价,25只新股的平均涨幅也高至33%。随后过会的晶晨股份、柏楚电子以及微芯生物也迅速完成了注册、询价、网上及网下配售等一系列工作,其中晶晨股份、柏楚电子已于8月8日上市,微芯生物也将于8月12日在科创板正式上市。

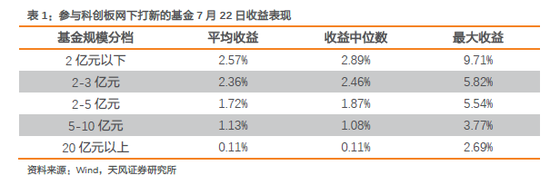

将各只参与科创板网下打新的基金在7月22日当天的收益率扣除根据基金权益仓位水平以及最新季报中的前十大重仓股所估算的基金底仓收益率,作为基金在7月22日科创板打新收益增厚的粗略估算,各规模分档下的基金打新收益如下。可以看到2亿元以下公募基金在7月22日当天取得了平均约2.6%的打新收益增厚。

根据个股公布的初步询价机构报价明细,我们可以进一步对基金的规模进行更新,并筛选受益于科创板打新的基金。

1. 关于基金规模的增量信息

科创板打新对基金的收益增厚贡献水平除了会受到新股获配金额、基金对个股获利了结收益的影响,还会受到基金自身产品规模的影响。然而由于基金规模每季度公布一次,在基金季度公告之间的时间段内,我们无法获得基金的准确规模,这就为基金打新收益的测算带来更多的不确定性。

在网下投资者申购新股的过程中,由于发行方及承销商有义务对申购配售对象的申购规模进行核查,要求产品的申购规模不得大于产品本身的净资产规模,因此对于部分基金规模接近新股申购规模的基金产品,我们可以根据基金的实际申购规模推断基金规模的最新水平。

例如,某基金的二季报中公布了基金在2019年6月30日的基金规模为4320万元,然而在近期某新股的初步询价机构报价明细中,可以看到基金的申购规模达到了约9677万元,由于申购规模不得大于基金净资产规模,我们可以推断基金在申购该只新股的时间前后净资产规模至少达到了9677万元,也就是说基金的规模在最近一期的季报核算时点之后有了较大幅度的增加。

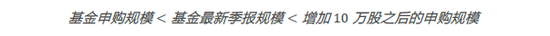

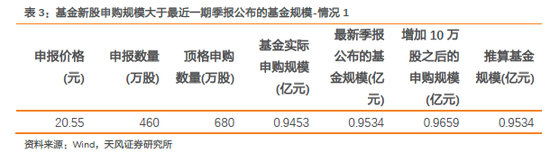

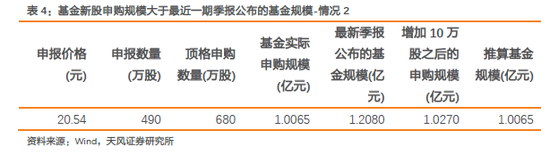

另外一种情况是,大部分情况下基金为了打新获利最大化,参加打新的基金会尽量提高申购数量,因此基金的申购数量一般会达到顶格申购水平。对于申购数量没有达到顶格申购水平的基金,可能的原因有:产品规模无法达到要求、指数型产品有跟踪误差限制、现金流压力较大或者单纯不看好该只个股仅做轻度参与等等。我们假设对于申购规模小幅度低于基金最近一期季报公布的基金规模的情况下,后两种原因所占比例较低,排除指数型产品,根据基金申报规模判断基金规模的方法如下:当基金申购数量没有达到顶格申购的水平的情况下,由于配售对象参与网下发行的申购数量超过规定下限的部分一般必须是10万股的整数倍,因此同时计算在基金实际申购数量基础上增加10万股之后的申购规模,并将基金实际申购规模、增加10万股之后的申购规模以及基金最新公布的季报中的规模数据进行对比,如果:

我们可以合理推断基金的申购已经达到了自身的规模上限,基金的实际规模介于基金申购规模和增加10万股之后的申购规模之间,接近基金最新季报公布的基金规模,也就是说自基金季报公布以来,基金规模没有太大的变动,如下:

那么基金的最新实际规模可能接近基金的申购规模,小于基金最新的季报规模,也就是说基金规模自公布的季报核算时点以来有了一定的下降。

根据以上方法,由于晶晨股份、柏楚电子以及微芯生物三只个股的初步询价结果的公告时间较新(分别为7月26日、7月26日以及7月30日),因此我们结合三只个股的初步询价结果对基金规模进行更新。根据我们6月27日发布的报告《科创板网下打新收益如何,还能为大盘股带来多少建仓资金》,在假设基金全部参与各只新股打新、且各只基金被抽中并需要承诺锁定获配股份的概率相同的情况下,基金的规模越小,基金收益越高,因此我们根据修正后的基金规模排序,筛选规模较小的基金并结合其他相关因素进行推荐。

2. 基金推荐清单

股票多空类型的基金由于对冲了市场风险,适合风险偏好较低的稳健型投资者,以下10只投资类型为股票多空的基金预计将获得较高的打新收益。10只基金中,大部分基金处于封闭期间,其中广发对冲套利(000992.OF)和南方卓享绝对收益策略(002655.OF)的下期开放日为2019年8月9日,我们在7月8日的报告《哪些基金会更受益于科创板打新》中也对广发对冲套利(000992.OF)进行过推荐,该只基金在7月22日至7月26日科创板第一批新股上市第一周的期间内,基金净值增长率达6.62%,在同期各只参与科创板网下打新且投资类型为股票多空的基金中的收益最高。

此外,我们还按照第一节的方法根据晶晨股份、柏楚电子以及微芯生物三只科创板新股的申购规模对未处于暂停申购状态的普通股票型、灵活配置型、偏股混合型、平衡混合型以及偏债混合型的普通公募基金规模进行了更新,在筛选出最近两年连续排名均位于同类前50%的基金之后,按照基金规模筛选出以下10只规模较小的基金,在基金规模无大幅变动的情况下,预计这些基金参加科创板打新会为自身带来较高的收益增厚,推荐投资者长期关注。

风险提示:因子失效风险、基金风格变动风险

注:文中报告节选自天风证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告

《天风证券-金工点评报告-利用新股申购信息估计基金最新规模 — 附科创板打新受益基金推荐清单》

对外发布时间

2019年8月8日