首页 > 五分赛车走势图

|

五分赛车走势图

|

10年来首次降息如期而至!但鲍威尔两个词让市场慌了美股黄金大跌

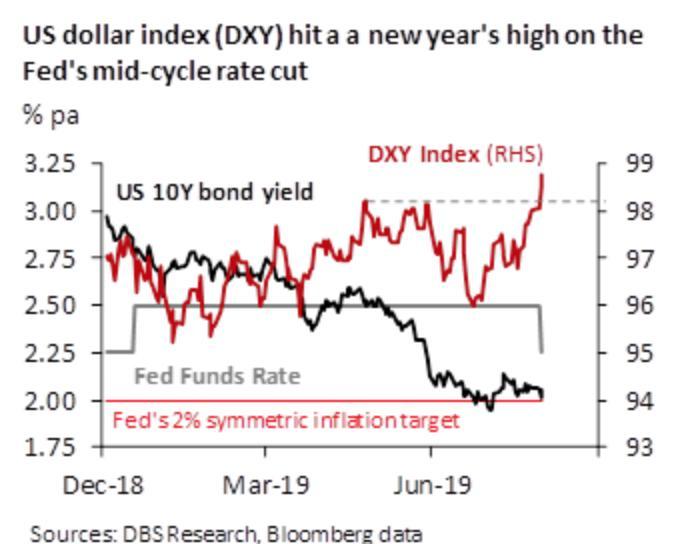

北京时间8月1日凌晨,美联储降息25个基点如期而至,可消息过后,美国三大股指集体下跌,道指一度暴跌超450点,标普500失守3000点大关,最终均收跌超1%,此后亚太股市接力下跌,黄金急挫至两周最低,美元指数涨至了52周以来新高。

美联储主席鲍威尔的两个词让市场慌了,他说这次降息是“midcycle adjustment”,即中期调整,并不意味着降息周期的开始。

黑线:美联储联邦利率 红线:美元指数 图片来源:星展银行

“这只是一次‘保险性’降息,政策表态不及市场预期,美联储相当于给市场泼了盆冷水,意图引导市场调低对未来降息节奏和力度的预期。未来的政策将更多的取决于经济数据的走势。此次降息更多的是为了预防全球经济中的一些风险,特别是美国对外的贸易摩擦引起的投资信心下滑。”摩根资产管理全球市场策略师朱超平对21世纪经济报道表示。

那么市场为何立即大跌呢?

主要是因为前期市场充分甚至过度计入了降息预期,“从预期面来看,本次会议前市场预期降息概率高达100%,且被各大核心资产充分Price-In。”工银国际首席经济学家就此发布的评论称。

在这次降息落地前,芝商所(CME)预测工具FedWatch显示,市场预计美联储年内降息三次。

“过去一段时间以来,我认为市场一直存在自我强化的偏差现象,当刚看到美联储转向‘鸽派’时,就好比股票上涨形成一种趋势,那么会出现自我强化的情况,会有更多投资者入场推高价格。现在美联储告诉投资者,之前你们预计今年降息3次,但我说可能只有2次,甚至可能还会加息,在这种情况下,市场对未来的风险定价回归到了较为理性的状态,纠正过去形成的偏差。这就是导致了股市、金价大跌的主因。”朱超平说。

“市场预期美联储明年底前再减息2至3次(每次25个基点),我们继续认为幅度预期过度,主因是美国经济至今相对强韧,通胀也有回升迹象。”瑞银财富管理投资总监办公室发布的最新评论指出。

工银国际最新发布的评论回顾了联储的历史降息,分为“短降息”和“长降息”,该行认为此次更可能是“短降息”。

1980年以来美联储共进行了14轮降息,“短降息”单轮降息次数在1-3次。另一类是“长降息”,单轮降息次数可达10-24次,多用于应对经济金融危机。聚焦本轮降息,从必要性看,相对稳健的经济基本面爆发危机的可能性较小,由此根据“现代版泰勒规则”测算,至2020年底,累计降息次数大概率不超过3次。从可行性看,当前政策利率起点较低,也没有充足的空间进行密集降息。美联储主席鲍威尔亦指出,目前的降息决定不代表开启漫长的降息周期。

美联储的两难境地-数据说“不”,市场说“要”,这次市场倒逼降息得逞。其实美国近期的经济基本面并不差,美国二季度经济增长放慢至2.1%(一季度:3.1%),尽管为2017年一季度以来最慢增速,但也超出了市场预期的1.8%,并且消费支出增速、非农就业等核心指标亦好于市场预期。

星展银行首席经济学家Taimur Baig认为,在就业创历史记录、消费者情绪和楼市反弹及资产价格泡沫化的环境中降息,美联储无疑将自己逼进了角落。未来数月基本面和市场情绪将继续“扭打”,预计美联储将在12月份再次降息。

“美国增长前景并不悲观,在此背景下,美联储很有可能打破以往连续降息的惯例,把更多的子弹留到增长风险进一步显现的时候。我们预计年内可能还有一次降息,至于2020年,有可能长时间都会维持在较平稳的水平,更多是视经济数据而动。”朱超平说。

那么风险资产是否还有机会?目前有观点认为此轮“保险性”降息可参考1995-1996年的情况,富达国际最近发布的观点指出,在1995-1996年,当时美联储在7个月内降息3次,从6%降至了5.25%,并将该轮经济周期延长6年至2001年早期。

渣打银行(中国)财富管理部投资策略总监王昕杰此前对21世纪经济报道表示,曾经在美联储第一次减息后的12个月,风险资产都普遍上涨,经济正式进入衰退是美联储第一次减息后的三年,所以下半年风险资产还有表现的机会。

对于下半年的市场,工银国际给出了两种情境,根据“短降息”的历史经验,在首次降息之后,美国股票和债券市场的走势虽然多变,但是主要受到通胀预期的影响。由于缺少超长历史时序的通胀预期指标,因此遵循学术研究范式,假设通胀预期具备有效性,则可用降息周期中末次降息后3个月的历史通胀走势,作为降息周期内通胀预期值的代理变量。由此,可以发现,根据通胀预期强弱的不同,“短降息”时期的股债进退呈现两种迥异的情景。

情景一:通胀预期走强,美债有望“V”型反转。在首次降息落地前后,伴随宽松预期的发酵和兑现,股市和债市通常会形成“双牛”格局。但是,较之于“长降息”,在不发生重大危机的环境下,“短降息”能够更早地引导通胀预期回升,并引发市场调整。对于债市而言,美债长端收益率料将从政策利率主导的下行轨道,渐次转换至通胀预期主导的上升轨道,呈现出“V”字型走势。对于股市而言,通胀预期的提振能够改善企业盈利前景,并叠加降息带来的流动性宽松,因此股市的走势将更为强劲。例如,在1995M7-1996M1、1998M9-M11这两次“短降息”阶段(首次降息日至末次降息后1个月),十年期美债收益率先分别下挫52bp、43bp,然后分别上升60bp、42bp;而标普500指数则均走高,累计收益率分别为15.6%和12.5%(详见附图)。

情景二:通胀预期疲弱,美股或进入调整期。如果在首次降息落地后,通胀预期未能有明显提振,而是维持低位甚至进一步走弱,则股市将面临挑战。其主要机制在于,在“短降息”初期,经济基本面的利空消息由于能够倒逼货币宽松,因此会被市场阶段性地解读为利好消息,并推动风险资产价格上升。但是,降息落地之后,如果包括通胀预期在内的经济指标依然未能好转,则会真正动摇市场对经济的信心,前期大量累积的利空消息将一次性地被重新解读为负面信号,对风险偏好产生冲击,引发资产价格重估。从历史经验来看,这一情景的典型案例发生在1985M4-M7和1986M4-M8期间,在多次降息落地后,通胀形势未能好转,标普500指数均发生了频繁调整。聚焦当前,正如前文所述,本次7月降息落地较早,具有很强的预防性意义。但是如果依然未能显著改善通胀预期,则长期来看,将加深市场对美国经济的忧虑,同时叠加美股当前位于历史高位的估值水平,金融市场所受到的反向冲击也将更为强烈。

在朱超平看来,预计未来美股可能继续调整,“美联储的鸽派程度不及预期,导致投资者的风险偏好下降,加上上市公司的盈利走弱,未来美股可能继续调整。美股相对其自身历史估值和全球其它市场都处在偏贵的状态,投资者需要更为谨慎。A股市场当前的走势反映出国内投资者对货币宽松的预期不强,市场关注的焦点仍然在贸易谈判的进展和上市公司盈利方面。如果人民银行继续保持定向宽松的政策节奏,A股在短期内快速反弹的可能性也不大。A股市场的优势在于较为便宜的估值,这反映了较为谨慎的市场预期,也代表较高的安全边际和中长期的进入机会。在市场波动性重新上升的环境中,我们继续强调收益型的投资策略,建议增加高股息率的股票以及债券的配置,以提升现金流并平缓资产价格的波动。”他说。

至于前期“涨很猛”的黄金,在今年早些时候表现比较普通,直到5月末、6月初,美联储降息预期升温时,金价开始“飙升”。但在美联储今天的消息过后,急挫至两周以来最低。“之前激进的降息预期将金价推到了历史高点,还有地缘政治的风险。对于投资者来说,用于对冲和投资组合平衡还是可以考虑的,仓位不宜过重,5-10%的仓位就比较合适了。”朱超平说。

但也有市场人士看好黄金的长期走势,认为短期可能会波动较大,新加坡大华银行预计短期内在1400-1450美元区间内震荡,王昕杰认为,中长期来看,黄金处于一个上行趋势,该行看到1600美元。

21世纪经济报道 姚瑶