首页 > 北京pk10冠军2期计划

|

北京pk10冠军2期计划

|

原标题:罕见!险企举牌险企 中国人寿举牌中国太保背后啥逻辑?

来源:每日经济新闻

继举牌中广核电力、万达信息后,中国人寿又出手了!只不过这次中国人寿举牌的标的不是地产股、银行股,而是另一大上市保险公司中国太保。

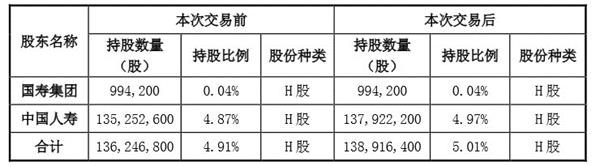

8月7日,中国人寿在中国保险行业协会官网发布公告称,增持并举牌港股上市公司中国太保,与关联方国寿集团合计持股达到5.01%,并将这一投资纳入股权投资管理。

《每日经济新闻》记者注意到,险企举牌上市公司并不是什么大事情,作为手握巨资的险企,在资本市场上扫货早已不是什么新鲜事,但是险企举牌险企倒是挺让人意外的,尤其还是行业的老大哥中国人寿去举牌行业的“三哥”中国太保,这当中存在着什么样的逻辑呢?

“战略考虑和会计准则是险企举牌的主要原因,中国人寿此次举牌中国太保,是非常典型的为会计准则考虑的。类似举牌高分红、业绩稳定的股票均大概率是出于这个考虑。”有业内人士表示,据悉有险企也在酝酿逐渐增持此类股票,为即将执行的IFRS9做准备。

行业大哥举牌“三哥”

中国人寿发布的公告显示,中国人寿分别于7月31日、8月1日在场内增持中国太保。增持后,中国人寿保险的最新持股数目为13992.22万股,持股比例由4.87%升至5.04%。

7月31日增资股权变动

8月1日增资后的股权变动

但国寿集团持有中国太保H股99.24万股股权,中国人寿与国寿集团存在股权控制关系,且中国人寿的最终实际控制人为国寿集团。因此,中国人寿和国寿集团合计对中国太保持股达到14091.64万股,持股比例达到5.08%,达到举牌线。

数据显示,截至2019年3月31日,中国人寿权益类资产账面余额为5937.23亿元,占2019年3月31日总资产的比例为17.84%。中国人寿表示,截至8月1日,本公司持有中国太保股票的账面余额(按照2019年8月1日收盘价计算)为41.11亿元,占2019年第一季度末总资产的比例为0.12%,符合监管要求。

中国人寿称,买入中国太保H股股票的资金来源为责任准备金。此外,在管理方式方面,中国人寿表示将这一投资纳入股权投资管理。纳入长期股权投资后,意味着可以采用权益法核算,持有期间的股息分红计入投资收益,而股票市值的波动会计入所有者权益影响净资产,但不影响当期的利润表现。

公开资料显示,中国太保成立于1991年5月,总部设在上海,是国内“A+H”股上市综合性保险集团。数据显示,太平洋保险2018年实现营业收入3543.63亿元,其中保险业务收入3218.95亿元,同比增长14.3%;集团净利润为180.19亿元,同比增长22.9%。

其官网披露的信息显示,中国太保的股权结构较为分散,公司主要股东的各个最终控制人都无法实际支配公司行为,因此本公司不存在控股股东,也不存在实际控制人。持股比例超过5%以上股东主要有华宝投资有限公司、申能(集团)有限公司、上海国有资产经营有限公司、上海海烟投资管理有限公司。

险企举牌险企的背后逻辑

值得一提的是,险资在资本市场上举牌早已不是什么新鲜事,2015年就曾有过一轮举牌潮,即便是险企持股险企也并不是什么新鲜事。《每日经济新闻》记者注意到,保险公司钟爱交叉持股这一点早有历史。中国人寿买新华、新华买中国人寿,“一不小心”买成前十大流通股股东的情况也偶有出现,但是险企举牌险企倒是少见,尤其是参与的双方还都是在行业内首屈一指的大型保险集团,这背后的举牌逻辑到底是什么呢?

“今年险资频繁在资本市场举牌的原因主要有两点。”东方金诚首席金融分析师徐承远对《每日经济新闻》记者表示:第一,2018年10月银保监会发声鼓励险资投资优质上市公司“纾困”股票质押风险,对于引导保险资金入市具有正面作用;第二,IFRS9新规变动亦对本轮举牌潮起到了推动作用,根据新会计准则,可供出售资产的浮动盈亏将反映在利润表,为规避二级市场波动对公司利润的影响,部分险企选择绕道长期股权投资。

据悉,国际财务报告准则第9号-金融工具(IFRS9)于2018年正式生效。在目前的上市险企中,只有中国平安一家已经于2018年1月1日起实施IFRS9,其他A、H股上市险企则将于2021年1月1日实施。

在IFRS9下,以长期股权投资计量之外的股票只有两种分类选择——以公允价值计量且其变动计入其他综合收益的金融资产、以公允价值计量且其变动计入当期损益的金融资产。这也意味着,一旦被分类进前者,则无论最后卖出时涨多少,都无法增厚利润。因此,保险公司在新旧会计准则进行切换时,会将大部分的权益类资产放入后者,这样的设置增加了由于市价变化引起的业绩波动。

这也倒逼保险公司大额集中长期持股,并在一定适合标的下倾向于增持至可施加重大影响,从而计入长期股权投资,那就不会受到新准则的影响。“中国人寿此次举牌中国太保,就是非常典型的为会计准则考虑的。类似举牌高分红、业绩稳定的股票均大概率是出于这个考虑。”有业内人士表示,通过长期的股权投资,保险公司可以避开IFRS9的影响,据悉某些险企也在酝酿逐渐增持此类股票,为即将执行的IFRS9做准备。

新一轮举牌潮已经来临

事实上,在近期频频举牌上市公司的险资机构除了中国人寿,还有中国平安。近期,平安人寿委托平安资管香港与中化香港、中国金茂签署《配售及认购协议》,通过协议转让的方式,以每股4.8106港元,合计现金85.97亿港元受让中国金茂股份,使中国平安对中国金茂的持股比例由0.02%上升至15.22%。

《每日经济新闻》记者注意到,早在2015年、2016年时,便出现多次险资举牌上市公司的情形。2015年底宝能举牌万科更是吸引了资本市场广泛关注。但随着《关于进一步加强保险资金股票投资监管有关事项的通知》的发布,保险资金举牌上市公司的数量急剧下降,2016年为15家,2017年为8家。

不过,自去年10月银保监会发声鼓励保险机构投资优质上市公司和民营上市公司后,险资举牌就出现了回暖迹象。中国保险行业协会官网显示,2018年涉及9家上市公司被险资举牌,包括华安财险举牌精达股份,平安人寿举牌华夏幸福、中国中药,天安人寿举牌奥马电器,平安人寿及一致行动人举牌久远银海,百年人寿举牌嘉泽新能,国寿资产举牌通威股份,华夏人寿举牌凯撒旅游、同洲电子。

“本轮险资举牌与2015年举牌潮相比,是存在一些方面上的差异的。”徐承远对《每日经济新闻》记者表示:第一,与2015年相比,本轮举牌更加理性。由于涉及资金量巨大,本轮举牌主体多为大型险企,交易目的以长期价值投资为主;第二,举牌方式以协议转让、参与定增为主,而非此前的二级市场竞价交易买入;第三,举牌资金来源进一步多样化,而非2015年举牌潮中恒大系、宝能系、安邦系、生命系所使用的万能险账户资金。

业内人士认为,险企举牌上市公司,享受高分红和稳健股票回报符合保险资金长期性的特征。举牌至重大影响可计入长期股权投资,采用权益法核算,按照所持股比例乘以净利润计入投资收益,而不受股价波动影响,因此改善投资收益。

在险企频繁举牌的当下,业内人士也对险企下半年的动作充满期待。“预计下半年,险资有望继续加大举牌力度,主要原因有三。”业内人士分析称,从政策面看,鼓励险资入市的大方向未有变化。自银保监会发布《关于保险资产管理公司设立专项产品有关事项的通知》,向市场释放积极信号以来,险资发挥长期稳健资金优势,参与化解上市公司股票质押流动性风险,起到了金融市场稳定器的作用;从资金面看,在多重利好推动下,上半年上市险企业绩预期显著增长,为下半年险企举牌提供了业绩基础;此外,当前市场整体估值处于相对低位。