首页 > 北京pk稳赢公式图片

|

北京pk稳赢公式图片

|

来源:Wind资讯

周五(8月9日)盘后,证监会发布重磅文件,两融细则重大调整,扩大两融个股规模,取消最低担保比例限制。证监会还对券商风控指标计算标准做出修改,并征求意见。

两融细则又见重大调整!

周五,证监会召开例行新闻发布会。证监会新闻发言人常德鹏表示,近日,证监会指导沪深交易所修订出台了《融资融券交易实施细则》,同时指导交易所进一步扩大两融的交易范围,对两融交易机制做出了较大幅度优化。

主要表现在:

一是取消了最低维持担保比例不得低于130%的限制,交由证券公司根据客户资信,担保品质量,和公司风险承受能力,与客户自主约定最低维持担保比例。

二是完善维持担保比例的计算公式,除了现金、股票、债券外,客户还可以以证券公司认可的其他资产作为补充担保物。

三是将两融标的股票数量由950只扩大至1600只。标的扩容后,市场两融标的市值占总市值比重由约70%增加到80%以上,中小板和创业板的股票市值占比大幅提升。

常德鹏强调,不再要求维持担保比例的最低线,并不是取消维持担保比例;扩大担保物范围也不是不用考量担保物质量,上述调整将监管和自律的强制要求,转化为证券公司自主风险管理内在需求,交由证券公司和客户自主约定。同样,扩大两融标的范围,亦是引导证券公司根据自身风险管理能力,自主设定标的池,做好客户适当性管理。

两融标的大扩容

8月9日,上交所与深交所同步修订出台了融资融券交易实施细则,同时指导交易所进一步扩大两融的标的范围,对两融交易机制作出了较大程度优化。新规将自2019年8月19日起正式实施。

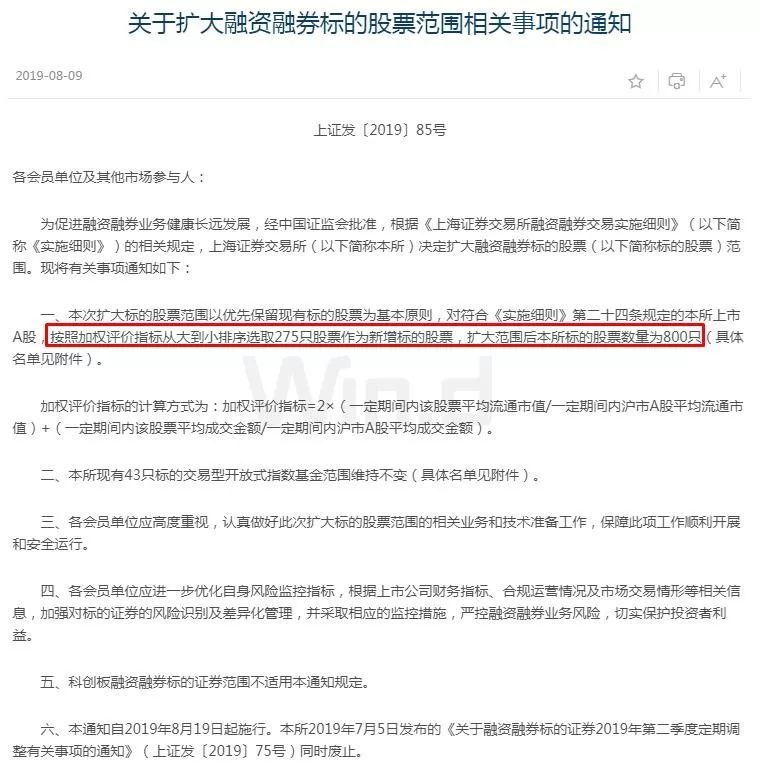

上交所公告,扩大融资融券标的股票范围。按照加权评价指标从大到小排序选取275只股票作为新增标的股票,扩大范围后本所标的股票数量为800只。

(图片来自上交所官网)

沪市新增275只融资融券标的

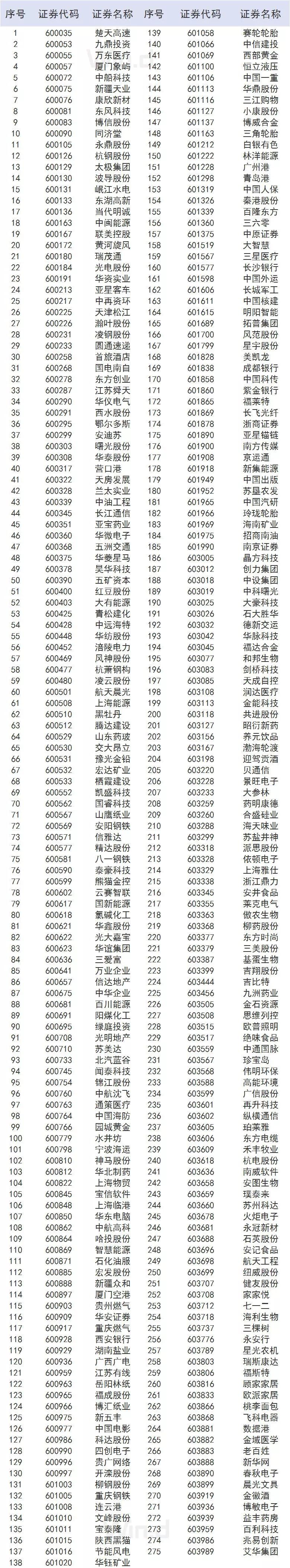

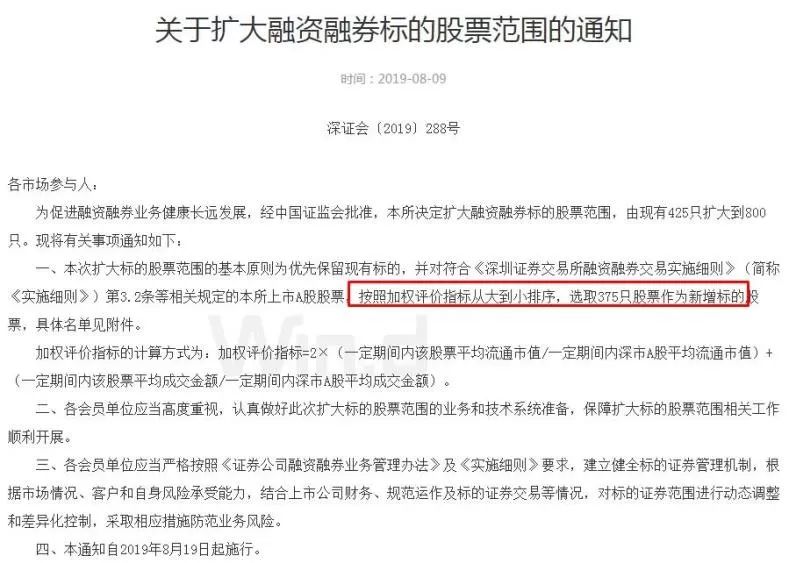

深交所公告,扩大融资融券标的股票范围。此次扩大标的股票范围的基本原则为优先保留现有标的,并对符合相关规定的深交所上市A股股票,按照加权评价指标从大到小排序,选取375只股票作为新增标的股票,由现有425只扩大到800只。

(图片来自深交所官网)

深交所两融标的新增名单中,主板69只,中小板165只,创业板141只。

深交所新增375只两融标的

两融资金是股指强大推动力

Wind数据显示,从2010年3月31日推出以来,两融业务经历了2010~2012年的萌芽期,2013年的首轮爆发期以及2014年的高速增长期。2014年8月以后,两融业务开始呈几何式增长,当年12月19日首次突破万亿。一年时间,两融增幅近200%。

不过,随着大盘的回落,两融规模也随之下降。

Wind数据显示,沪深两融余额从2015年6月18日的2.27万亿峰值,减少至当年9月30日的9067亿元,仅用了3个月,规模却减少了60%,重回2014年年底的水平。同期,上证指数下跌40%。

随后的4年里,两融余额始终在1万亿元上下徘徊。截止2019年8月8日,沪深两融余额为为8964.95亿元,较前一交易日的8977.25亿元减少12.3亿元;较2015年峰值减少1.37万亿元。

截止2019年8月8日,沪深融资余额为8846.49亿,占A股流通市值比例为2.1%。

截止2019年8月8日,沪深融券余额为118.47亿,占A股流通市值比例为0.3%。

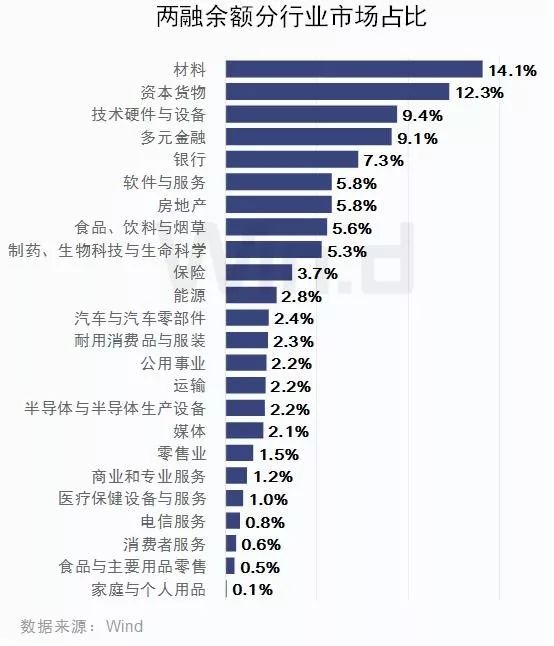

从两融标的股票分行业两融余额比较比例来看,材料、资本货物、技术硬件与设备等行业居前,家庭与个人用品、食品与主要用品零售、消费者服务等行业靠后。

证监会就券商风控指标计算标准征求意见

证监会网站8月9日显示,证监会修订了《证券公司风险控制指标计算标准》(以下简称《计算标准》),现向社会公开征求意见。

修订的内容主要包括:

一是支持证券公司遵循价值投资理念,深度参与市场交易,适当放宽投资成份股、权益类指数基金、政策性金融债等产品的风控指标计算标准。

二是按照宽严相济、防范风险的原则,针对股票质押、私募资产管理等业务特点和各类金融产品风险特征,完善相应指标计算标准。

三是结合市场发展实践,明确新业务、新产品的风控指标计算标准,确保对各类业务风险全覆盖。

四是为支持证券公司提升全面风险管理水平,对连续三年分类评价为A类AA级及以上的证券公司,风险资本准备调整系数设为0.5;明确对纳入并表监管的证券公司,相关风险控制指标计算标准可由证监会另行规定。

猜你喜欢:

- 人民银行发布二季度货币政策执行报告

- 大族激光“研发中心变酒店” 证监局指其信披不及时

- 美国防长:支持尽快在亚洲部署陆基中程导弹

- 微博明星势力榜前100名使用的手机品牌 以苹果居多

- 吉林松原市宁江区附近发生3.0级左右地震

- 中庚基金评美降息:货币政策空间扩大 A股或现机会

- 亚太三国同日降息 印度泰国新西兰为何坐不住了?

- "全面二孩"效应递减 发展托育服务或提升二孩比例10%

- 跟着主力有肉吃?看热门股的交易数据就知道胜算几何

- 退出中国市场的铃木:第一财季营业利润暴跌46%

- OPPO与T-Mobile基于Reno5G版完成荷兰首次5G现网测试

- 贵人鸟:控股股东累计被冻结4.27亿股 占总股本近68%