首页 > 第七感北京pk10计划软件

|

第七感北京pk10计划软件

|

来源:静观金融

广发证券资深宏观分析师 张静静

广发宏观郭磊团队

投资要点

美联储议息会议:落地降息靴子;超预期提前结束缩表。

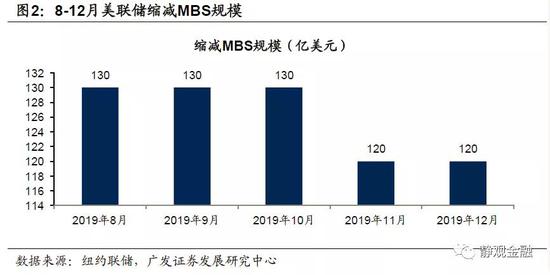

美联储发布7月议息会议声明,调降联邦基金目标利率25BP至2%-2.25%,兑现市场预期。此外,在3月议息会议上美联储曾提到10月结束缩表,并用到期MBS的资金购买美债,在本次议息会议上美联储表示将结束缩表时间提早至8月。截止7月底,美联储资产负债表规模由缩表前的4.53万亿美元降至3.85万亿美元,持有美债2.1万亿美元。年底前美联储将增持大约630亿美元美债。

会议声明及鲍威尔讲话共提及三点降息理由:

第一、通胀疲软,不及货币政策目标;

第二、企业固定资产投资疲软,需降低融资成本缓解压力;

第三、全球经济下行风险上升,贸易摩擦不确定性增加。

但本次议息会议也释放了一定的鹰派信号。

第一、尽管降息靴子落地,但有两名反对降息,表明联储内部有分歧;

第二、鲍威尔表示本次降息并非长期降息周期的开始,后续操作视情况而定,打压了连续降息预期;

第三、在议息会议及新闻发布会后,市场甚至出现了美联储年内重新加息的预期。

我们对于美联储后续操作的看法:关于利率曲线与“硬脱欧”

我们在报告中多次强调下半年美国失业率小幅回升的概率正在增加,而失业率回升阶段美联储均在降息;此外,本轮联储降息的主因或是缓解利率曲线倒挂压力。目前2-3年期美债收益率仍不足2%,且提前结束缩表或将加剧曲线倒挂风险。若要使得美债收益率曲线整体陡峭化,或至少还要实施2次降息,我们维持年内还有1-2次降息的预判。此外,若10月英国发生“硬脱欧”,不排除各国央行加大货币政策宽松力度的可能性。

若美联储进一步降息,美元是否必然贬值?

尽管从货币政策空间等角度看,下半年美元贬值概率较高,但目前英国“硬脱欧”可能性上升。我们观察到自7月23日英国新任首相鲍里斯·约翰逊上台以来,随着“硬脱欧”预期增强,美元指数一直保持强势。因此在该风险解除前,美元指数或仍保持相对强势。

正文

落地降息靴子;超预期提前结束缩表

美联储发布7月议息会议声明,调降联邦基金目标利率25BP至2%-2.25%,兑现市场预期。此外,在3月议息会议上美联储曾提到10月结束缩表,并用到期MBS的资金购买美债,在本次议息会议上美联储表示将结束缩表时间提早至8月,换言之,自即日起美联储将在不扩表的基础上重新增持美债。

截止7月底,美联储资产负债表规模由缩表前的4.53万亿美元降至3.85万亿美元,降幅6795.9亿美元。而整个缩表计划历时22个月。此外,目前美联储持有美债2.1万亿美元。今年8-12月美联储将减持630亿美元MBS,也就是说截止年底美联储也将大致增持630亿美元美债。

会议声明及鲍威尔讲话共提及三点降息理由

第一、通胀疲软,不及货币政策目标。美联储的货币政策目标之一就是令核心PCE同比增速达到2%水平。截止2019年6月美国核心PCE同比仅为1.6%,且根据我们的评估下半年该指标回升到2%的概率并不高。

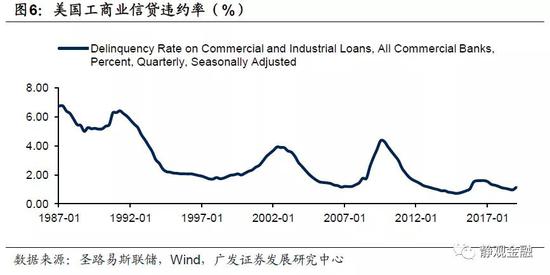

第二、企业固定资产投资疲软,需降低融资成本缓解压力。我们在二季度美国经济数据点评中提到,2019年二季度美国私人投资中非住宅建筑和设备投资均现回落,且上述指标对美国GDP环比拉动均低于季节性,表明美国企业资本开支开始收缩。加上工商业信贷违约率已于一季度小幅回升,预计企业投资短期内或难企稳,确实需要降低融资成本进行对冲。

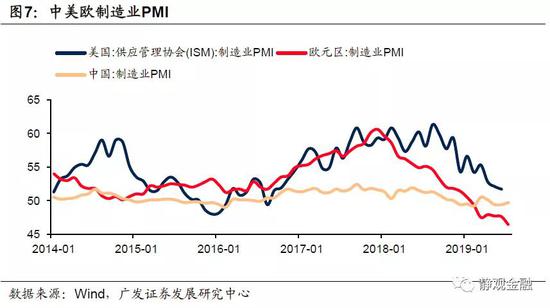

第三、全球经济下行压力加剧,贸易摩擦不确定性增加。在主席鲍威尔讲话中特别提到全球经济增长疲软,制造业景气度大幅下滑,以及贸易政策的不确定性也是本次议息会议实施降息的主因之一。今年以来中欧两大经济体制造业PMI相继跌破荣枯线50,7月欧元区制造业PMI更是降至2013年以来最低水平。加上英国新任首相鲍里斯·约翰逊上台后,英国“硬脱欧”概率增加,全球经济下行风险确实上升。

本次议息会议也释放了一定的鹰派信号

第一、尽管降息靴子落地,但有两名反对降息,表明联储内部有分歧。本次议息会议中,10名具有投票资格的委员中包括主席杰罗姆·H·鲍威尔、副主席约翰·C·威廉姆斯、米歇尔·W·鲍曼、布雷纳德、詹姆斯·布拉德、理查德·H·克拉里达、查尔斯·L·埃文斯及兰德尔·K·夸尔斯;但波士顿联储主席埃里克·S·罗森格伦及堪萨斯联储主席埃斯特·L·乔治投了反对票。两名联储票委反对降息表明美联储内部声音并不一致,在一定程度上打压了市场对进一步降息的预期。

第二、鲍威尔表示本次降息并非开启降息周期,后续操作视情况而定,打压了连续降息预期。在记者提问环节,被问及是否会持续降息以及下一次降息的时点时,美联储主席鲍威尔表达了三点:一是本次降息的动机是防止经济下行风险,保证经济增长扩张,虽然并不意味着只有一次降息,但并非长期降息周期的开始;二是若降息有效、经济重新回暖,在下一个经济周期中也可能再次加息。尽管鲍威尔在回答上述问题时做了一些假设,但仍然令市场解读为降息操作次数有限。

芝加哥商品交易所的数据显示,在议息会议及新闻发布会后,市场甚至出现了年内美联储还要重新加息的预期(12月为16.2%)。

我们对于美联储后续操作的看法:关于利率曲线和英国“硬脱欧”

我们在报告中多次强调下半年美国失业率小幅回升的概率正在增加,而失业率回升阶段美联储均在降息;此外,本轮联储降息的主因或是缓解利率曲线倒挂压力。图9所示,目前2-3年期美债收益率仍不足2%,且提前结束缩表或将加剧曲线倒挂风险。若要使得美债收益率曲线整体陡峭化,或至少还要实施2次降息,我们维持年内还有1-2次降息的预判。此外,若10月英国发生“硬脱欧”,不排除各国央行加大货币政策宽松力度的可能性。

若美联储进一步降息,美元是否必然贬值?

尽管从货币政策空间等角度看,下半年美元贬值概率较高,但目前英国“硬脱欧”可能性上升。我们观察到自7月23日英国新任首相鲍里斯·约翰逊上台以来,随着“硬脱欧”预期增强,美元指数一直保持强势。因此在该风险解除前,美元指数或仍保持相对强势。

风险提示

(1)美联储货币政策超预期;

(2)美国经济超预期;

(3)英国“脱欧”事件超预期。